L’immagine qui sopra vi descrive lo stato delle cose.

Di rilevante, c’è poi la domanda. La domanda che tutti si fanno: sui mercati finanziari, nella vita politica, e nella vita privata.

“Che cosa faranno, adesso?”

Tutto oggi, 17 maggio 2025, si può riassumere in una sola domanda, per ciò che riguarda la strategia di investimento 2025, la asset allocation, le scelte di portafoglio, i probabili rendimenti e i rischi associati ad ogni strumento che è presente nei vostri e nostri portafogli titoli.

Questa settimana apriamo il nuovo Post della serie Detox con un’ampia ricapitolazione di ciò che è appena successo sui mercati finanziari globali.

I prezzi delle azioni statunitensi hanno registrato un forte rimbalzo questa settimana in seguito all'annuncio di un riavvicinamento tra Stati Uniti e Cina sulle barriere commerciali. Alla chiusura dei mercati martedì, le perdite dell'S&P 500 dall'inizio dell'anno erano state azzerate.

Ciò ha fatto seguito alla notizia che gli Stati Uniti avevano ridotto i dazi proposti sui prodotti cinesi dal 145% al 30% per 90 giorni e ad alcuni dati sull'inflazione migliori del previsto. Le notizie, tuttavia, cambiano di poco. Molti investitori hanno riconosciuto che diversificare l'esposizione al dollaro USA e alle azioni ha un certo senso, soprattutto considerando il debole rimbalzo del dollaro USA e l'aumento dei rendimenti obbligazionari a lungo termine negli Stati Uniti. Gli investitori hanno visto il presidente degli Stati Uniti emanare importanti e potenzialmente dannose politiche commerciali contro il terzo partner commerciale del Paese prima di invertire la rotta, il tutto nel giro di circa un mese.

Potrebbero anche mettere in discussione la superiorità dei mercati dei capitali americani. Erik Knutzen, co-direttore degli investimenti per le strategie multi-asset del gruppo di investimento Neuberger Berman, afferma che l'annullamento dei dazi doganali più elevati significa che l'attuale politica commerciale statunitense è ancora quella degli anni '40 – quando i dazi si aggiravano intorno al 10% – piuttosto che quelle disastrose e più elevate degli anni '30. Ma aggiunge: "Non riteniamo che il mercato azionario statunitense sia il luogo giusto su cui concentrarsi ora". Anche tralasciando la volatilità della politica commerciale statunitense, le politiche "America First" di Trump dovrebbero accelerare la de-globalizzazione, che potrebbe portare sia a prezzi più elevati per i paesi importatori sia a una crescita economica più lenta per gli Stati Uniti e i suoi partner commerciali.

Ancora più importante, gli investitori di tutto il mondo stanno, forse per la prima volta da decenni, riconsiderando il ruolo dell'America non solo come difensore della pace, ma anche come porto sicuro in cui ormeggiare il proprio denaro.

I segnali d'allarme ci sono stati.

In primo luogo, la sovraperformance delle azioni statunitensi ha fatto sì che queste siano arrivate a dominare gli indici globali come l'indice mondiale MSCI, seguito da molti investitori istituzionali.

In secondo luogo, questa posizione dominante ha incoraggiato i flussi verso il dollaro statunitense. A gennaio di quest'anno, secondo i dati della Federal Reserve, il dollaro era al suo massimo rafforzamento rispetto alle altre valute dal 1985.

Infine, i due fattori si sono combinati, con il passaggio a investimenti passivi in indici globali che ha permesso di ottenere guadagni contemporaneamente sia sul mercato azionario che su quello valutario.

Nei cinque anni fino a giugno 2024, le partecipazioni in portafoglio in titoli statunitensi – sia azionari che obbligazionari di ogni tipo – sono aumentate di 10.300 miliardi di dollari, secondo il Tesoro statunitense. Una variazione fenomenale nelle sole partecipazioni azionarie ha contribuito a oltre 8.000 miliardi di dollari di tale aumento. Il valore di mercato dell'indice FTSE All-Share, a titolo di confronto, è di 3.500 miliardi di dollari.

John Butler, macro strategist presso la società di gestione patrimoniale Wellington Management, sottolinea che circa il 50% dei risparmi globali detenuti all'estero dagli investitori è attualmente investito in attività statunitensi. "Ciò dovrebbe comportare deflussi netti di capitali dagli Stati Uniti verso altri mercati", afferma Butler. "Ciò ha implicazioni strutturali per i mercati del dollaro statunitense, azionario e obbligazionario".

Un assaggio di ciò che potrebbe accadere: i capitali stranieri si sono spostati sui mercati giapponesi durante le turbolenze seguite agli annunci tariffari della Casa Bianca il mese scorso, il "giorno della liberazione". I dati di aprile, pubblicati questa settimana dal Ministero delle Finanze, hanno rivelato che gli investitori stranieri hanno acquistato azioni e obbligazioni per un valore netto di 8,2 trilioni di yen (57 miliardi di dollari). Si tratta del massimo mensile dal 2005 e di gran lunga superiore alla media di aprile. Secondo un gestore finanziario statunitense con importanti clienti istituzionali giapponesi, questo spostamento riflette una pausa negli acquisti di dollari e titoli del Tesoro statunitensi, piuttosto che una svendita di asset statunitensi. Il dollaro rimane circa l'8% al di sotto del massimo di gennaio.

Quest'estate potrebbe rappresentare un'altra prova per gli investitori. I dati sull'inflazione e sull'occupazione negli Stati Uniti nei prossimi mesi potrebbero fungere da catalizzatore per ulteriori allontanamenti dal dollaro statunitense, secondo Noah Wise, responsabile della strategia macroeconomica globale di Allspring Global Investments, una società di gestione patrimoniale. Finora, solo i dati dei sondaggi statunitensi, come le opinioni dell'Institute for Supply Management sui responsabili degli acquisti di vari settori, hanno mostrato una reazione significativa agli aumenti dei dazi commerciali. Molti osservatori considerano queste serie di dati relativamente inaffidabili, o deboli. Ma i dati economici concreti, come quelli sulla disoccupazione e sulla produzione industriale, riflettono un periodo precedente e finora non forniscono segnali d'allarme. L'inflazione dei prezzi negli Stati Uniti è rimasta moderata, leggermente superiore al 2% annuo. Tuttavia, entro la fine dell'estate qualsiasi pubblicazione di dati concreti statunitensi sull'impatto delle politiche commerciali di Trump dovrebbe essere di dominio pubblico. Ciò avverrà contemporaneamente alla scadenza della sospensione di 90 giorni su eventuali ulteriori dazi commerciali sulla Cina. Qualsiasi dato economico negativo, combinato con un'ulteriore riacutizzazione delle controversie commerciali tra Stati Uniti e Cina, potrebbe portare a un ritorno della volatilità del mercato.

Wise sottolinea inoltre che ci sono scarse prospettive immediate che la Federal Reserve statunitense – la Fed – riduca i tassi di interesse. "L'inflazione statunitense è oggi superiore all'obiettivo e nei prossimi sei mesi si allontanerà ulteriormente", afferma Wise. "Finché i dati economici concreti non indicheranno un chiaro rallentamento, è improbabile che la Fed tagli i tassi". Questo non significa che i mercati dei capitali statunitensi siano spacciati. Wise ritiene che qualsiasi affermazione secondo cui gli investitori stranieri abbandoneranno i loro investimenti in titoli del Tesoro statunitensi sia prematura. "Gli investitori stranieri potrebbero ritirare i loro asset?", si chiede. "Lo sento dire da decenni.

Ma quali sono le loro opzioni? Si riverseranno in obbligazioni [giapponesi] o cinesi? Probabilmente no". Questo rispecchia l'opinione del team multi-asset di Neuberger Berman, che ritiene che la liquidità nei titoli di Stato giapponesi, in particolare in quelli a lunga scadenza, sia insufficiente per spostare capitali verso di essi. Qualcosa sta cambiando nel mercato obbligazionario statunitense, tuttavia. Ci sono prove che i detentori di titoli del Tesoro statunitensi meno sensibili al prezzo abbiano ridotto la loro esposizione negli ultimi anni. Questo gruppo include i gestori delle riserve delle banche centrali e dei fondi sovrani, tutti generalmente considerati molto prudenti. Alla fine di aprile, questo gruppo deteneva poco più del 36% di tutto il debito statunitense, secondo i dati di JPMorgan Asset Management e della Federal Reserve. Questa percentuale si colloca vicino al minimo storico dal 2012 e ben al di sotto dei massimi di circa il 47%.

Per gli investitori azionari, quest'anno è stato l'anno giusto per diversificare. Il mercato statunitense si è attestato a 27 volte gli utili futuri a febbraio di quest'anno, non lontano dal massimo decennale, secondo i dati MSCI. Sebbene gli analisti si siano a lungo preoccupati del persistente premio di valutazione rispetto agli altri mercati mondiali, solo quest'anno è emerso un catalizzatore di cambiamento. Anche dopo un calo del valore del mercato da febbraio, il mercato statunitense rimane costoso a livello internazionale. Inoltre, gli analisti che stimano gli utili delle aziende statunitensi non hanno ancora ridotto significativamente le loro aspettative di utili. Ciò potrebbe essere dovuto al fatto che i dati economici statunitensi finora non hanno rivelato tendenze preoccupanti. Tuttavia, alcuni investitori intravedono un cambiamento imminente.

Hugh Gimber, stratega globale di JPMorgan Asset Management, afferma di avere difficoltà a conciliare le attuali stime degli utili statunitensi con il potenziale di crescita del Paese. "Le stime di consenso degli analisti [precedenti] di una crescita degli utili per azione del 14% per il 2025 si sono ridotte solo al 9%", afferma Gimber. "Mi aspetterei invece una crescita a una sola cifra". I mercati azionari e valutari hanno iniziato a rivalutare la rischiosità dell'eccezionalismo statunitense prima dell'annuncio dei dazi.

Helen Jewell, responsabile degli investimenti di BlackRock per l'area Emea per i titoli azionari fondamentali, sottolinea che la tendenza è iniziata con la notizia di fine gennaio sulle capacità superiori alle aspettative del modello di intelligenza artificiale cinese DeepSeek. La notizia di DeepSeek, un rivale dell'Open AI statunitense, ha ricordato che gli Stati Uniti non hanno il monopolio su tecnologie come l'intelligenza artificiale, afferma Jewell. Ritiene che ci siano ulteriori margini di rivalutazione per le azioni europee rispetto a quelle statunitensi. "C'era uno sconto del 45% sulla valutazione dei titoli europei, che ora è del 30-35%", afferma, confrontando i valori europei con quelli statunitensi. "Storicamente, lo sconto è del 20%". Jewell afferma che le azioni delle banche europee, nonostante la solida performance dei prezzi quest'anno, rimangono a buon mercato. Tuttavia, prevede che nel complesso lo sconto potrebbe non tornare completamente alla media precedente. Scambiate a circa 14 volte gli utili futuri, le attuali valutazioni delle azioni europee sono "più o meno corrette nel tempo", afferma. "Non si tratta di azioni europee scambiate a basso prezzo", aggiunge.

Gimber di JPMorgan, nel frattempo, intravede un potenziale per una maggiore crescita in Europa, grazie ai crescenti livelli di investimento. "Nel periodo 2010-2019 gli investimenti europei erano minimi, ma ora crescono a un ritmo dell'8%", afferma. "Si tratta di un cambiamento radicale, e questo deve essere positivo per la crescita nominale e per una crescita più robusta degli utili per le aziende europee". Tali percezioni hanno indotto alcuni gestori di portafoglio a modificare le allocazioni. Secondo l'ultima edizione del sondaggio tra i gestori di fondi, ampiamente seguito, di Bank of America, gli investitori sono più sovrappesati nelle azioni dell'Eurozona rispetto agli Stati Uniti che in qualsiasi altro momento da ottobre 2017.

Molti indici dell'Europa continentale hanno registrato buone performance quest'anno rispetto alle loro controparti statunitensi. Tuttavia, le azioni delle società britanniche a piccola e media capitalizzazione sono rimaste indietro. L'indice FTSE 250, che comprende le 250 società immediatamente al di sotto dell'indice FTSE 100 delle società più grandi, è cresciuto solo di circa il 6% quest'anno in dollari USA. Il FTSE 100 è cresciuto di circa il doppio. La sottoperformance del FTSE 250 suggerisce la preoccupazione degli investitori per il potenziale di espansione dell'economia britannica, piuttosto che per le dimensioni delle aziende. L'indice europeo Stoxx ex-UK small-cap ha superato sia il FTSE 250 che il FTSE 100, guadagnando quasi il 17% quest'anno. PIL britannico raccomandato. L'economia britannica cresce al ritmo più veloce in un anno. Tuttavia, alcuni gestori di portafoglio sono ottimisti sul Regno Unito. IIl PIL del Paese è cresciuto di uno 0,7% superiore alle aspettative nel primo trimestre. La crescita è stata la più rapida in un anno e superiore a quella registrata in Europa.

Alec Cutler, che gestisce quasi 4,6 miliardi di dollari in mandati azionari e obbligazionari globali bilanciati nel fondo Orbis Global Balanced, afferma che il Presidente Trump ha fatto un "enorme favore" al Regno Unito e all'Europa. Ha privilegiato i titoli azionari britannici per le loro basse valutazioni e detiene solo il 10% del suo portafoglio negli Stati Uniti. "Siamo stati estremamente sottopesati negli Stati Uniti e abbiamo compensato nel Regno Unito e in Europa", afferma Cutler. Aggiunge che i processi avviati da Trump dovrebbero stimolare la domanda di acciaio, aggregati e gruppi di costruzione di infrastrutture come Balfour Beatty. Detiene anche Keller, che progetta e installa fondazioni specialistiche per edifici. Inoltre, avendo detenuto titoli del settore difesa per diversi anni, Cutler detiene il 10% del suo portafoglio in titoli del settore difesa, tra cui l'italiana Leonardo. Insiste sul fatto che tali azioni rimarranno quotate a un prezzo interessante se i leader europei rispetteranno i loro impegni di aumentare la spesa militare dall'attuale livello, pari a circa il 2% del PIL, a circa il 3%. Di recente ha aggiunto titoli del settore della difesa sudcoreano, indiano e giapponese.

Gli specialisti azionari britannici Julian Cane e James Thorne del gestore patrimoniale Columbia Threadneedle sottolineano che, sebbene il reddito disponibile del Regno Unito sia cresciuto a un ritmo a due cifre su base annua, la fiducia dei consumatori è diminuita. Di conseguenza, il tasso di risparmio nell'ultimo trimestre del 2024 è rimbalzato al 12%, il livello più alto dal secondo trimestre del 2021. Recentemente, a seguito della tiepida crescita degli utili, il multiplo degli utili finali del FTSE 250 è sceso a un multiplo storicamente basso di 16 volte, mentre il rapporto prezzo/valore contabile è sceso fino a 1,5. Jewell di BlackRock rimane scettica sul Regno Unito, sottolineando che l'85% della capitalizzazione di mercato dell'indice FTSE All-Share proviene dal FTSE 100, il che suggerisce che le società più piccole beneficiano poco del calo dei tassi di interesse. "Le società a piccola capitalizzazione rappresentano una parte molto piccola di un piccolo mercato globale", afferma. "L'espansione delle valutazioni non si sta verificando. È tutta guidata dagli utili".

Ci sono preoccupazioni più ampie tra gli investitori riguardo a diverse altre aree dell'economia mondiale. Non vi sono prospettive immediate di un ritorno della fiducia degli investitori, nonostante la sospensione di alcuni dazi da parte della Cina la scorsa settimana.

Alcuni analisti ritengono che gli shock degli ultimi mesi non si siano ancora pienamente percepiti sui prezzi delle azioni statunitensi. Gimber di JPMorgan afferma che i prezzi sul mercato statunitense non stanno ancora scontando gli effetti dell'aumento dei dazi commerciali, sottolineando la continua incertezza che molti si trovano ad affrontare. "Se sei una grande azienda, perché dovresti avviare progetti per la costruzione di un nuovo stabilimento o prendere importanti decisioni in termini di assunzioni?", chiede Gimber.

Articoli come quello che avete appena letto offrono un panorama completo, una rassegna dettagliata ed ordinata dei temi di mercato.

Hanno un solo difetto: non si capisce il perché.

Espongono, in modo ordinato, fatti e temi di mercato: ma il lettore quando arriva alla fine si domanda: “ok, questa e la situazione … ma io ora che cosa faccio?”.

E qui arriva Recce’d.

Ciò che Recce’d produce, è un servizio di gestione di portafogli modello che punta a molteplici risultati:

il rendimento del portafoglio

la gestione del rischio del portafoglio

la consapevolezza dell’investitore.

Il terzo obbiettivo non è meno importante dei primi due: l’investitore deve essere in ogni istante consapevole. Deve Capire. Capire perché il valore del suo patrimonio sale e scende. Capire quali sono le prospettive dei suoi investimenti. Capire quanto mette a rischio con i suoi investimenti. capire ciò che il gestore intende fare nelle prossime settimane, mesi ed anni.

Ciò che noi di Recce’d facciamo, a questo proposito è

raccogliere una grande massa di informazioni

filtrarle

dare un ordine di priorità

effettuare un approfondito e metodico lavoro di analisi (con metodi aggiornati ed in continuo sviluppo)

ricavarne delle valutazioni aggiornate agli ultimi dati disponibili

su questa base effettuare le scelte ottimali per la gestione del portafoglio modello.

Tutto questo, noi lo facciamo per il Cliente ogni giorno. Un rendiconto estremamente sintetico viene messo a disposizione del Cliente ogni mattina attraverso il quotidiano che si chiama The Morning Brief.

In questo Blog, pubblichiamo sintetici estratti di quella grande massa di lavoro che abbiamo appena descritto.

Senza questo lavoro a monte, nessun investitore può definirsi consapevole di ciò che sta facendo con il proprio risparmio.

Ed eccoci qui, pronti ad una ennesima concreta dimostrazione: passiamo dalla rassegna ordinata dei fatti di mercato che avete appena letto, ad una analisi con metodo.

Che vi permetterà di rispondere alla domanda già riportata più un alto: “ok, questa e la situazione … ma io ora che cosa faccio?”.

Partiamo da un fatto: l’euforia delle Borse per le tariffe che sono state ritirate.

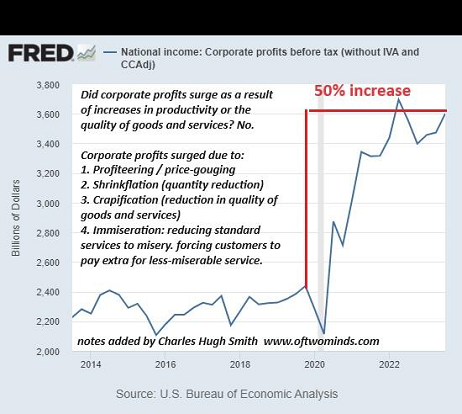

Si tratta, ed è ovvio affermarlo, di una grossolana sciocchezza, e per spiegare il perché si tratta di una sciocchezza saranno sufficienti tre soli grafici, senza alcun nostro ulteriore commento.

Ed è sempre lì, che si torna. Che tutti siamo costretti a tornare. Incluso il Presidente Trump.

Perché la realtà prevale, sempre e comunque.

E la realtà ve la ha descritta ed analizzata proprio Recce’d, negli ultimi tre mesi, qui nel Blog, ed in particolare nei Post della serie che si chiama Detox.

Oggi, dunque, per non ripeterci ci limitiamo a ricordarvi che cosa è oggi la realtà con l’impiego di tre grafici che seguono qui sotto, e senza un nostro ulteriore commento.

Che cosa ne faranno, adesso, dei numeri che avete appena letto?

Come reagiranno? Come interverranno? Come sistemeranno?

Decidere che cosa fare è particolarmente complesso.

Per illustrare in modo la complessità estrema di questa situazione, vi proponiamo di leggere un recente intervento del nostro amico John Cochrane (esperto di fama mondiale, che è già stato presentato qui nel nostro Blog) dove trovate un elenco dettagliato di ciò che la Banca Centrale americana dovrebbe fare oggi, se vuole evitare che volatilità e caos prendano il sopravvento domani.

Notate: qui si parla della Federal Reserve: e quindi non del Governo, della Amministrazione Trump. Due poteri forti, costretti ad agire uno accanto all’altro, anche se si detestano.

Per ciò che riguarda la Amministrazione Trump, però, sarà necessario un secondo elenco, che integra quello che ora state per leggere.

Ci ritorneremo, per voi, in un Post futuro: per aiutarvi a comprendere, per essere consapevoli.

La Federal Reserve ha annunciato mercoledì 7 maggio che lascerà invariati i tassi di interesse, rilevando maggiori rischi sia di inflazione che di disoccupazione. Ma sfide più grandi attendono il futuro.

Il compito principale della Fed è l'inflazione. L'inflazione ha raggiunto il picco del 9% a giugno 2022 e non ha raggiunto l'obiettivo del 2% da febbraio 2021. Un'istituzione sana farebbe un profondo esame di coscienza. L'attuale strategia di Flexible Average Inflation Targeting della Fed è stata concepita per evitare la deflazione quando i tassi di interesse sono bloccati a zero. Chiaramente, questo non è il problema attuale. Opportunamente, la Fed sta iniziando a rivedere la propria strategia.

Non è difficile intuire perché l'inflazione sia aumentata. Il governo federale ha affrontato la pandemia di Covid-19 con un fiume di denaro. Ha speso 6.600 miliardi di dollari nel 2020, gran parte dei quali in assegni a cittadini e imprese. La Fed ha contribuito erogando ulteriore denaro, sostenendo i prezzi delle attività e mantenendo bassi i tassi di interesse.

Questo è l'approccio standard a una guerra o a una crisi esistenziale simile: spendere come matti, indebitarsi e stampare denaro per farlo, e mantenere bassi i tassi di interesse. L'inflazione fa parte del pacchetto. Si tratta essenzialmente di un'imposta patrimoniale sui detentori di obbligazioni per finanziare la spesa. Un'ondata di inflazione ha seguito ogni guerra degli Stati Uniti dalla Rivoluzione americana.

L'inflazione ha accelerato nel 2021, nonostante il Covid si stesse attenuando e l'economia si stesse riprendendo. Questo perché il governo ha continuato la sua ondata di spesa e la Fed ha mantenuto i tassi a zero per un altro anno intero.

La Fed attribuisce l'impennata dell'inflazione agli shock di domanda relativa e di offerta. Ma mentre la pandemia potrebbe aver spiegato l'aumento dei prezzi di Peloton rispetto ai salari, l'inflazione a livello economico si è verificata solo perché la Fed e il Tesoro hanno dato ai cittadini abbastanza denaro extra da far aumentare i prezzi ovunque.

Questo "accomodamento dello shock di offerta" si è verificato anche in precedenza. Gli shock petroliferi degli anni '70 non hanno causato direttamente l'inflazione; L'inflazione si è verificata perché la Fed ha assecondato gli shock, scegliendo un'inflazione maggiore invece di una recessione peggiore.

La Fed dovrà nuovamente fare scelte difficili. I dazi e la guerra commerciale del presidente Trump, se non abbandonati rapidamente, causeranno un altro shock di offerta stagflazionistico, aumentando i prezzi e riducendo al contempo la capacità produttiva dell'economia.

La Fed si troverà di fronte a una scelta difficile tra una maggiore inflazione e una contrazione leggermente maggiore. Tassi di interesse più bassi non faranno molto per stimolare un'economia con mercati esigenti in termini di inflazione. Le ripercussioni politiche, istituzionali, di bilancio e finanziarie di tassi più elevati significano che un rapido aumento dei tassi per combattere l'inflazione sarà quasi impossibile.

Finora, ci sono pochi segnali che la Fed riconosca la necessità di scelte difficili e di una strategia fondamentalmente nuova, preferendo invece concentrarsi sul tentativo di "gestire le aspettative". Eppure nessuno a Washington afferma che alimentare il picco di inflazione post-pandemico sia stata una buona scelta.

Quindi, cosa dovrebbe fare la Fed per evitare che si ripeta? La banca centrale definisce la "stabilità dei prezzi" come un'inflazione del 2% su base prospettica. Alcuni sostengono che dovrebbe nuovamente "superare" un aumento dei prezzi indotto dai dazi. Ma la gente è davvero furiosa per i prezzi più alti. Ignorarli è una cattiva idea. Invece, la Fed dovrebbe adottare diverse misure:

• Impegnarsi a compensare eventuali sbalzi d'inflazione inasprendo la politica monetaria. La Fed si è precedentemente impegnata a invertire i ribassi consentendo a una maggiore inflazione di riportare i prezzi al rialzo. Questa promessa dovrebbe essere valida in entrambe le direzioni. La fiducia in prezzi futuri più bassi può frenare l'inflazione oggi.

• Sfruttare la propria indipendenza. La Fed dovrebbe rifiutarsi di acquistare migliaia di miliardi di dollari in titoli del Tesoro, finanziare elargizioni del Tesoro o mantenere bassi i tassi per indebolire il dollaro.

• Diffidare delle previsioni. Si sono rivelate drammaticamente sbagliate in passato e lo saranno di nuovo.

• Reagire rapidamente all'inflazione quando e se scoppia. Non aspettare più che l'inflazione "transitoria" scompaia. Promettere reazioni rapide e basate sui dati.

• Tollerare le oscillazioni dei prezzi relativi. Non è la fine del mondo se alcuni prezzi e salari scendono mentre altri salgono. Evitare un perpetuo bias inflazionistico.

• Eliminare la dinamica dell'ostaggio finanziario. Banche e altri istituti finanziari sono vulnerabili a tassi di interesse più elevati o a una recessione. Richiedere loro di aumentare il capitale e ridurre il debito a breve termine e l'esposizione agli interessi, evitando così la necessità di un altro salvataggio. Consentire alle banche di operare in modo ristretto.

Ma la Fed non può controllare l'inflazione da sola. Se il Congresso e il Presidente desiderano evitare l'inflazione – e le sue conseguenze elettorali – nella prossima crisi, devono anche prepararsi facendo quanto segue:

• Rinunciare alla spesa per stimoli economici. Tutti possono vedere che la spesa per il Covid e il post-Covid è stata eccessiva. Spendere saggiamente in misure che affrontino in modo chiaro e mirato la crisi attuale.

• Ripristinare lo spazio fiscale. Per contrarre prestiti in una crisi senza far salire i tassi di interesse o indurre inflazione, il governo deve garantire agli investitori che i prestiti aggiuntivi possono e saranno rimborsati.

• Prendere in prestito a lungo termine. Se la Fed aumenta i tassi, i costi degli interessi sul debito aumentano. Questo si aggiunge al deficit e può far aumentare l'inflazione. Spostare il Tesoro verso prestiti a lungo termine e assicurarsi che la Fed non sprechi questa assicurazione con l'acquisto di obbligazioni.

Una buona strategia oggi è l'unico modo per evitare un'impennata dell'inflazione quando la prossima crisi inevitabilmente colpirà.

John H. Cochrane è senior fellow dell'Hoover Institution presso la Stanford University, ricercatore associato del Cato Institute e autore di "The Fiscal Theory of the Price Level".

Queste sono le cose che andrebbero fatte, alla Federal Reserve (e non “abbassare i tassi”, come Trump chiede a gran voce: Moody’s ha appena spiegato il perché nella notte tra venerdì 16 e sabato 17 maggio).

Ma le faranno, queste cose?

Bisogna chiederselo: dobbiamo chiedercelo.

Partendo proprio da questo elenco di John Cochrane, l’investitore ed il gestore debbono attribuire una probabilità (“lo faranno oppure non lo faranno?”) ed infine, sulla base di queste probabilità, decidere che cosa fare del portafoglio titoli , andando posizione per posizione ad analizzare quanto potrebbe rendere, ma pure quanto potrebbe perdere. L’analisi rischio/rendimento, posizione per posizione e di tuto il portafoglio.

In Recce’d lo abbiamo già fatto: più o meno un anno fa, per il Cliente. Ed abbiamo agito in modo conseguente.

L’articolo che segue, e che chiude il Post di oggi, vi spiega in modo chiaro la ragione per la quale questa operazione, che abbiamo appena descritto, va condotta con metodo, con competenza, ma pure con estrema urgenza.

Se volete essere consapevoli di ciò che state facendo, con i vostri risparmi: fatelo oggi.

MENTRE si è comprensibilmente data molta importanza all'insolita volatilità dei mercati finanziari degli ultimi mesi, qualcos'altro mi ha incuriosito: l'instabilità nella narrativa economica di consenso.

L'elevata fiducia nell'eccezionalismo economico americano ha raggiunto il suo picco di consenso alla riunione di gennaio del World Economic Forum a Davos. Il sentiment è poi precipitato in un profondo pessimismo riguardo a una recessione e alla frammentazione dell'ordine globale. L'umore si trova ora in una confusa zona intermedia.

I mercati hanno riflesso queste oscillazioni, sia nell'entità dei movimenti che nelle rotture con le correlazioni storiche di lunga data. Solo negli ultimi tre mesi, l'indice S&P è sceso di quasi il 20% dal picco di febbraio, per poi rimbalzare di quasi il 14% nelle ultime quattro settimane. Il Vix, comunemente noto come "indice della paura" dei trader, ha vissuto un'impennata di rendimenti, mentre il rendimento dei titoli di Stato statunitensi a 10 anni, spesso definiti benchmark globali, ha oscillato entro un intervallo di 0,80 punti percentuali da febbraio.

La volatilità delle politiche è anche considerata da molti il motore delle violente oscillazioni nella narrativa economica di consenso. La profonda convinzione che l'eccezionalismo economico americano avrebbe portato alla crescita ha improvvisamente lasciato il posto alle preoccupazioni per una recessione, che avrebbe potenzialmente comportato un periodo di stagflazione.

La caratterizzazione dell'influenza dell'America sull'economia globale è passata dall'essere il motore della crescita al vagone di coda. La fiducia nella continuazione della globalizzazione, seppur in modo più controllato, ha lasciato il posto ai timori per la frammentazione.

Molti altri dubbi sono stati espressi su quella che non molto tempo fa era una fiducia apparentemente incrollabile nel dollaro come valuta di riserva mondiale e negli affidabili mercati finanziari statunitensi come destinatari e gestori dei risparmi di altri paesi.

Non fraintendetemi: la volatilità della politica tariffaria ha contribuito sia alle insolite fluttuazioni dei mercati finanziari sia a sconvolgimenti clamorosi nella narrativa economica di consenso.

Le banche di Wall Street affermano che i mercati stanno lanciando segnali di un crescente rischio di recessione negli Stati Uniti.

Ma piuttosto che considerarlo una causa fondamentale, è analiticamente più utile considerare i dazi come un acceleratore di cambiamenti strutturali che probabilmente persisteranno.

L'incapacità dei singoli paesi di crescere in modo costantemente forte, inclusivo e sostenibile ha progressivamente messo a repentaglio gli strumenti tradizionali di gestione economica, mettendo a rischio la stabilità architettonica del sistema globale, soprattutto perché la politica ha soppiantato l'economia e la finanza come motore della formulazione delle politiche.

Le catene di approvvigionamento transfrontaliere scarsamente ottimizzate hanno accresciuto la vulnerabilità dell'economia globale a una crescita inferiore e a un'inflazione più elevata. E troppi anni di negligenza in materia di deficit e debito, così come l'eccesso di potere delle banche centrali, hanno risvegliato i vigilanti del mercato obbligazionario che tradizionalmente puniscono i paesi fiscalmente indisciplinati.

I recenti sviluppi di mercato sono un forte promemoria del fatto che le forze strutturali sono in gioco da tempo e potrebbero rivelarsi sempre più difficili da affrontare anche con innovazioni entusiasmanti. Il rischio è che, invece di tornare a ciò che molti considerano "normale", l'economia globale si avventuri ulteriormente in territori sconosciuti e scomodi.